来源:中国经营报

本报记者 张漫游 北京报道

10月以来,多家理财公司的产品提前终止。根据各家公告,一部分产品是到了止盈点,另一部分是触发敲出事件而提前终止。

触及敲出事件的理财产品主要是结构性产品,触及敲出事件是指这类产品挂钩的场外衍生品达到预先设定的触发条件后自动敲出,提前终止合约。而此轮挂钩的衍生品多为中证500和中证1000指数。

在A股市场上涨预期下,A股投资成为理财公司下一步投资标的的重要方向。不过,高含权产品潜在波动较大,影响权益类资产价格变动的因素往往多重且复杂,投资者需明确其背后的风险。

提前“落袋为安”

10月以来,已有招银理财、华夏理财、光大理财、徽银理财等多家理财公司宣布旗下产品提前终止。

部分银行理财产品直言采取止盈策略,在达到止盈目标收益率后提前终止该产品。例如,招银理财招睿美元海外QDII(存款存单及国债)尊享目标盈2号固收类理财产品原预计到期日为2026年3月16日,但其运作期间收益率表现已超过其止盈目标收益5.00%(年化),在2024年10月17日提前终止,帮助投资者落袋为安。

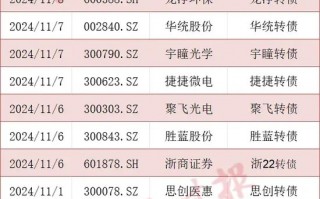

部分挂钩指数的结构性理财产品称触发了敲出事件,产品提前终止。例如,日前招银理财发布消息称,该公司旗下招睿焦点联动中证500自动触发1号、招睿焦点联动稳进中证1000自动触发1号、招睿焦点联动稳进中证1000自动触发5号等产品触发敲出事件,提前终止。

《中国经营报》记者从招银理财了解到,这些产品敲出其实是结构性理财挂钩标的达到触发价格,触发较高收益提前终止了。“可以理解为产品挂钩的中证500、中证1000达到产品设定的敲出价格,提前终止,客户可以享受较高业绩比较基准,获得更高收益。”

惠誉评级亚太区金融机构评级董事徐雯超分析称,目前提前终止的多为结构性理财产品,因触发相应的提前终止条款而终止合同,10月以来的情况多为触发敲出事件,也就是达到了产品的止盈条件。

再如光大理财的阳光青睿跃乐享8期(中证1000自动触发策略)于10月8日发生触发事件,即中证1000指数的定盘价格高于或等于触发价格,根据理财产品说明书的约定,产品提前终止。在整个产品运作周期中,投资者最终获得了5.36%的年化收益。

光大理财方面向记者介绍称,上述产品是采用基于期权的组合保险策略。固定收益部分主要投资于银行存款、存单、货币市场工具等固定收益类资产,衍生品部分选择挂钩中证1000指数的二元看涨自动赎回结构场外期权。“本理财产品适合的投资观点是,认为代表成长风格的中小盘中证1000指数在未来一年会小幅上涨或者处于区间震荡,但又不想承担下跌风险。适合偏好‘固收+’策略,对收益稳定性和回撤控制方面有一定要求,偏向于通过理财产品参与A股市场进行投资的投资者。”

光大理财方面表示,9月底以来,股票市场出现了较大幅度的反弹,9月24日的国务院新闻发布会大超预期,叠加9月26日中共中央政治局会议表态积极,提及“促进房地产市场止跌回稳”,对资本市场的信心有明显提振效应,上证综指在9月最后一周累涨12.81%,创下2008年11月以来单周最大涨幅。市场的大幅上涨也表明了市场悲观情绪出现了明显修复。因此,中证1000指数在10月8日观察日的定盘价格高于或等于触发价格,根据理财产品说明书的约定,发生敲出终止事件并为客户锁住理财产品的目标收益,理财产品进入提前终止。

普益标准研究员张璟晗分析称,部分挂钩指数的结构化理财产品受到9月24日一揽子利好权益市场政策出台后股市短期内强势反弹的影响,触发敲出事件而提前终止;部分出于减小投资者损失而提前终止的产品或因其配置的底层资产主要是债券,在股债跷跷板效应下债市波动回调,这类理财的净值受到影响,机构在保护投资者的考量下决定提前终止产品。

“受到近期一揽子新政的影响,权益市场走强,而债市波动性加大。相应的理财产品的净值波动也在加大,一些产品在触发提前终止条款的情况下提前退出,这是出于对投资者保护的考虑。”徐雯超说。

张璟晗表示,机构可能在波动的市场环境中为最大限度保障投资者利益并减小损失,在审慎评估后选择提前终止部分理财产品,这些产品在产品说明书中均有提到“提前终止权”的相关条款。

A股成投资重要方向

本轮提前终止的理财产品多是挂钩股指这类标的的结构性理财产品,但权益市场的表现也引起了理财公司的关注。

光大理财方面表示,当前A股投资是下一步理财公司投资标的的主要方向之一。10月12日财政部发布会的核心是明确了化解风险的资金支持,与9月底中共中央政治局会议的表述预期类似,都提升了投资者的信心,这也是A股市场短期反弹的主要驱动力——信心的恢复。从中期来看,基本面的支撑是健康牛市的基础。“随着稳增长政策陆续出台,中期看好权益市场表现,不过国内依然将是高质量发展主线,目前A股整体处在合理估值状态。”

在股市行情的带动下,近期权益类银行理财产品收益率也迎来了不错表现。日前,对于资本市场的利好事件还在逐步落地。如10月21日,多家商业银行发布公告披露,已从客户准入、账户管理、尽调审批、风险控制等多维度制定回购增持专项贷款落地方案,完善内控制度,积极开展回购增持贷款营销。此前,中国证监会也释放了“进一步支持汇金公司加大增持力度,扩大投资范围的有关安排,也推动包括汇金公司在内的各类中长期资金入市”这一积极信号。

张璟晗认为,在超预期政策与创新工具的流动性支持下,短期内权益市场确实经历了历史性的反弹,然而权益资产本身的高风险高波动属性难以契合当前银行理财主流客户的低风险偏好,且中长期权益市场的走势很大程度上仍将取决于后续经济基本面的改善与否;债券市场虽然经历了短暂回调,但基本面弱修复的态势与9月末中国人民银行在决定降准降息降房贷利率后表示年内降息仍有空间的表态,为利率延续下行趋势提供了支撑,且美联储四季度降息仍有降息预期,债牛趋势或将继续。同时考虑到当前主流客群的风险偏好仍然较低,债券等固定收益类资产仍将是银行理财资金的配置重点。

“在目前的市场环境下,我们看好债市走稳,A股走强,黄金再创新高。展望四季度,努力完成全年经济社会目标任务的信号增强,随着逆周期政策持续加码、一系列增量政策后续具体配套举措逐渐出台,基本面复苏节奏有加快的基础和趋势。债市方面,当前支撑债市的主线逻辑并未发生显著变化,在财政发力、货币配合大背景下,低利率的环境仍是必要的选择,四季度利率可能以偏震荡行情为主。”光大理财方面分析道。

普益标准方面认为,总体而言,在理性认识权益市场风险的基础上,权益类产品具备一定的投资价值。但结合银行理财投资者偏好来看,净值化时代开启后,银行理财也经历了多次破净潮冲击,投资者风格相对谨慎,稳健型理财仍是主流产品类型,高风险的混合类和权益类产品受众相对较窄,产品规模也持续下滑。

普益标准方面提示称,投资者需合理评估自身风险承受能力,客观看待权益市场近期走势。“尽管短期表现强势,权益市场从反弹走向反转仍然需要经济基本面改善的支撑。在超预期政策加码叠加新设工具的流动性支持下,短期内权益市场确实经历了历史性的反弹,货币政策已然发力,然而股市冲高后一周已经出现一定程度上的回调。此前在几轮预期内‘存量’政策刺激下,市场情绪并未经历有效扭转,中长期权益市场的走势很大程度上仍将取决于政策是否落实以及后续经济基本面的改善与否,未来货币与财政政策的逆周期调节力度,以及相关细节政策的进一步落实值得关注。”

![[视频]李强在河北调研 强调高标准高质量建设雄安新区,在推进京津冀协同发展中展现新作为 [视频]李强在河北调研 强调高标准高质量建设雄安新区,在推进京津冀协同发展中展现新作为](https://lqqz.net/zb_users/cache/thumbs/18d38ad40f7d78800488bf2b2e5f76a2-320-200-1.jpg)