来源:市场资讯

“在别人贪婪时恐惧,在别人恐惧时贪婪”。继第二季度减持近50%之后,伯克希尔在第三季度再次减持25%苹果股票,大幅抛售约1亿股,持有市值已从年初的1743亿美元跌至699亿美元。

投资界传奇人物巴菲特正在掀起一波震惊市场的“清仓式”抛售。

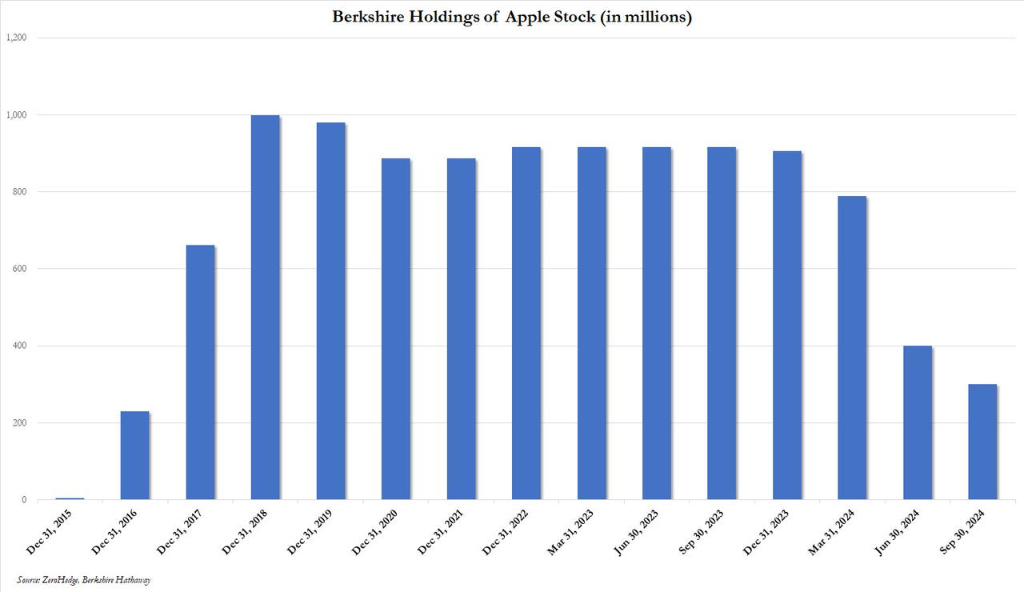

继第二季度减持近50%之后,伯克希尔在第三季度再次减持了25%的苹果股票,出售1亿股后仅持有3亿股。自年初以来,其苹果持股已从9.05亿股骤降至3亿股,降幅达67%。尽管苹果仍是其最大持仓,但持有市值已从年初的1743亿美元跌至699亿美元。

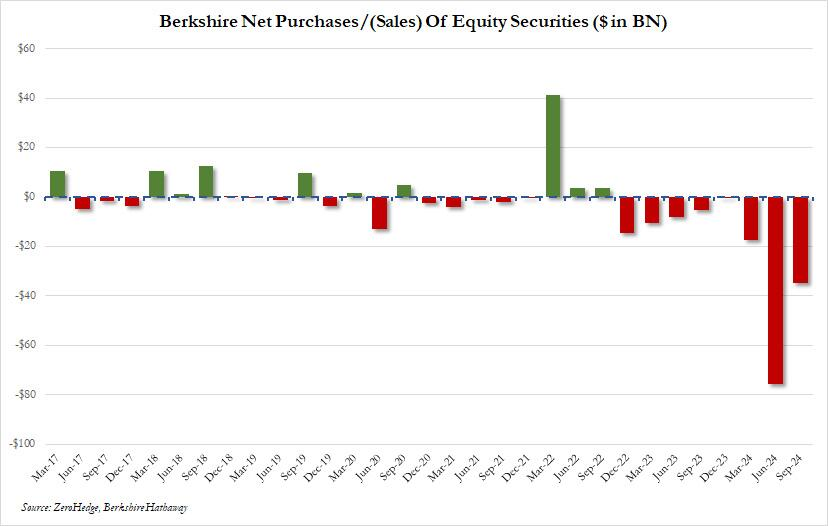

巴菲特的“抛售攻势”远不止于此。三季度,伯克希尔净卖出股票346亿美元,这已是连续第八个季度成为股票净卖出方。其中,对美国银行的持股也削减23%至7.99亿股。更令市场瞩目的是,本季度,公司自2018年以来首次暂停回购自家股票。

持续抛售之下,伯克希尔现金储备飙升至3252亿美元的历史新高,较年初的1680亿美元储备大幅激增。与2008年金融危机时期高呼“买入美股”形成鲜明对比,94岁的“奥马哈先知”似乎正用行动暗示对当前美股市场的担忧。

虽然巴菲特在今年5月将减持部分归因于对资本利得税率可能上调的担忧,但如此大规模的套现行动,加上对包括自家股票在内的整体市场兴趣骤减,或许预示着这位投资大师对美股的谨慎态度正在升温。

苹果千亿大抛售!

根据伯克希尔哈撒韦最新发布的第三季度财报,公司该季度大幅抛售约1亿股苹果股票,持股数量降至3亿股。

从持仓量上看,自2024年年初以来,伯克希尔已从9.05亿股的持仓规模大幅减持至3亿股,降幅高达67%。

从市值角度,截至9月30日,该公司仅持有699亿美元的苹果股票,低于6月30日的842亿美元,较3月31日的1354亿美元下降62%,较2023年12月31日的1743亿美元下降70%。

值得一提的是,这些苹果股票大多是在2016年至2018年期间以平均35美元的价格购入。截至上周五收盘,苹果股价为222.91美元。

伯克希尔表示,该公司在2024年前三个季度的投资已实现收益为765亿美元,其中大部分与苹果有关。

持有现金,不回购!

伯克希尔的抛售攻势并不限于苹果一家。

财报显示,第三季度公司净卖出股票达346亿美元,这已是连续第八个季度成为股票净卖出方。

同期,公司对美国银行的持股也从10.33亿股削减至7.99亿股,降幅达23%。美国银行股票因此从第二大持仓降至第三位,被美国运通(持股市值约420亿美元)超越。相比之下,公司对美国运通、可口可乐和雪佛龙的持仓基本保持稳定。

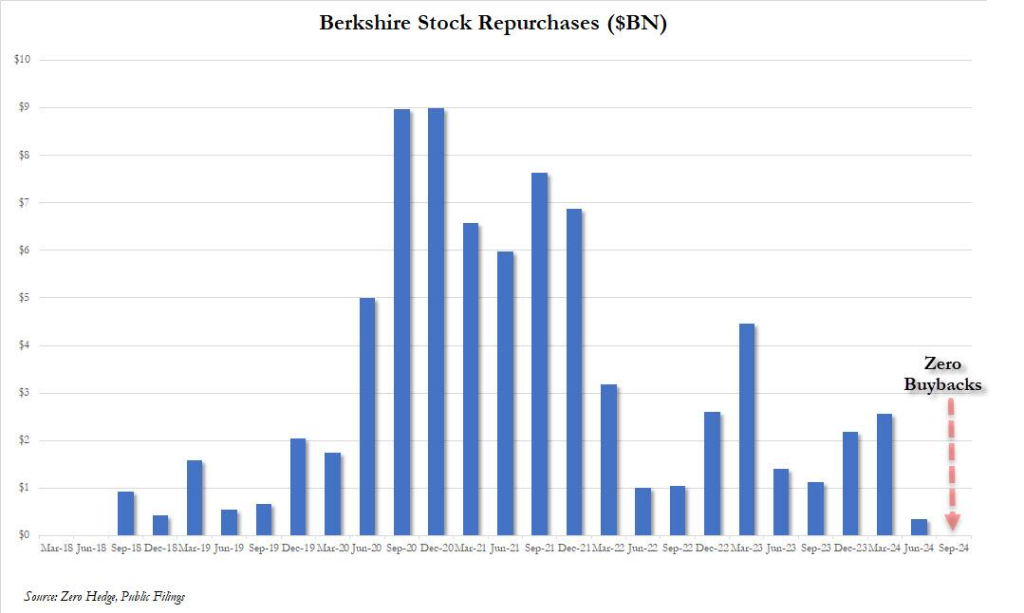

更值得关注的是,伯克希尔在第三季度首次自2018年改变回购政策以来,暂停了对自家股票的回购计划。这一举动似乎表明,即便是自家股票,巴菲特也认为当前价格并不具有吸引力。

在持续减持之下,伯克希尔的现金储备创下历史新高。截至第三季度末,公司现金储备飙升至3252亿美元,较年初的1680亿美元大幅激增。

虽然巴菲特在今年5月的股东大会上将减持部分归因于对美国政府可能提高资本利得税率的担忧,但如此大规模的“清仓式”操作似乎更多暗示着他对当前市场估值的谨慎态度。

从经营业绩来看,第三季度伯克希尔实现运营利润100.9亿美元,较去年同期的107.6亿美元下降6%。利润下滑主要受到保险业务承保收益大幅下降和11亿美元汇兑损失的影响。

具体而言,保险承保利润同比下降69%,部分原因是飓风海伦带来的5.65亿美元损失,以及一项与已破产的滑石供应商相关的法院和解金。不过,旗下的汽车保险公司GEICO表现亮眼,承保利润实现翻倍。铁路运输和能源业务的盈利也有所改善。

值得注意的是,这位94岁的“奥马哈圣人”曾在今年5月表示,除非能找到风险极低且回报可观的投资机会,否则并不急于出手。他的这番表态与2008年金融危机期间高呼“买入美股”的立场形成鲜明对比。

值得一提的是,若以巴菲特指标(股市总市值与GDP之比)作为衡量标准,当前美股市场确实算不上便宜。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

标签: 只有2万元怎么去弄杠杆炒股 币圈杠杆爆仓要赔吗 股票杠杆最高多少倍合适