来源:平安研究

摘要

平安观点:

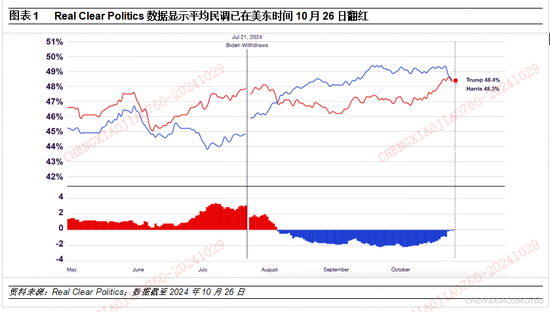

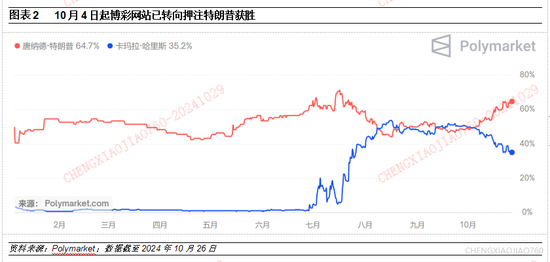

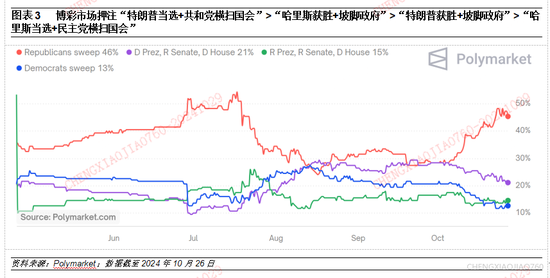

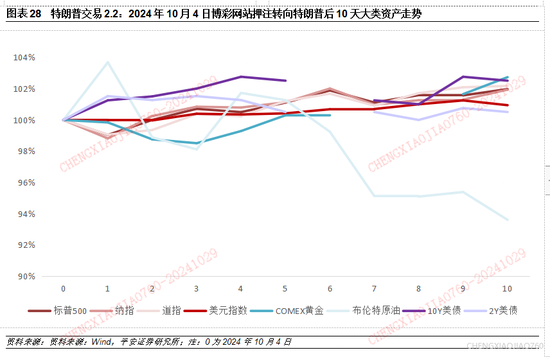

10月初以来特朗普赢面持续扩大,目前摇摆州民调已全部翻红。受益于拜登政府救灾不利、《拯救法案》舆论引导等事件影响,10月初以来特朗普赢面持续扩大。美东时间10月26日,平均民调出现翻红,两者差距从10月4日的哈里斯领先2.2个百分点一路调整至26日的特朗普反超并领先0.1个百分点,其中七大摇摆州民调已提前在10月第三周提前全部翻红。同时,10月4日起博彩网站已转向押注特朗普获胜,而后者作为大选高敏感性观测指标,亦影响大类资产走势。对于总统大选+国会选举的组合,博彩网站已倾向于押注“特朗普当选+共和党横扫国会”,截至10月26日,后者的押注比例已从10月初的29%提升至目前的46%,远超此前市场倾向的“哈里斯获胜+坡脚政府”情形的21%。

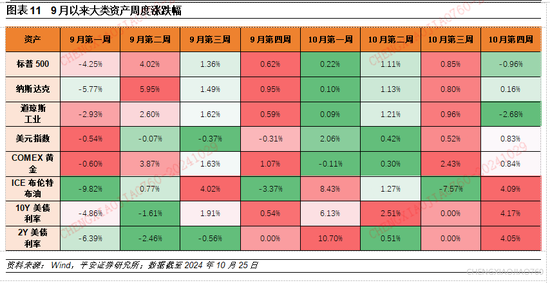

市场开启“特朗普交易2.2版本”。10月以来,海外市场受美国经济数据改善、全球地缘风险加剧、特朗普获胜概率提升的多重影响,呈现“美股涨、美债利率涨、美元涨、黄金涨、原油跌、比特币涨”的格局,其中美债利率陡峭化、美元指数、比特币的大幅升值被视为“特朗普交易2.2”代表,同时黄金的走高除了部分受地缘风险加剧影响,亦在一定程度上反映“特朗普交易2.2”特点。

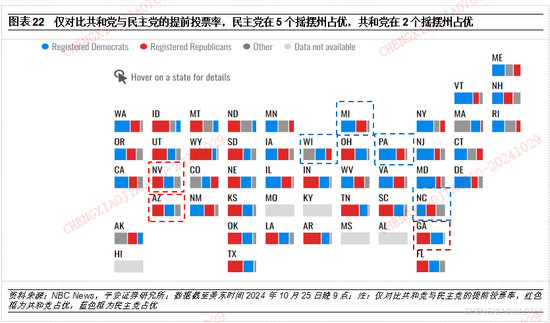

大选后续如何影响市场?关注提前投票的指引,目前局面并不利好民主党。截至10月25日,提前投票人数中民主党选民占比领先,但今年大选提前投票局势不同于往年,提前投票率较2020年大选出现明显下降,考虑到民主党选民通常倾向于提前投票,而共和党选民倾向于大选日投票,当前局面实际并不利于民主党。

本轮“特朗普交易2.2”还有多少空间?对比2016年大选特朗普在最后时刻险胜,大类资产才有所反应。本轮大选随着民调和博彩市场押注的反转,市场已提前抢跑“特朗普交易”,且幅度不小。考虑到短期特朗普领先优势仍在不断扩大,“特朗普交易2.2”在大选落地前仍有一定空间。但鉴于本轮交易已大幅抢跑,或意味着如特朗普最终当选,则在大选结果落地时,押注“特朗普交易”的投资者有可能进行大规模平仓,获利了结。因此,针对不同资产情况,我们建议以下两种应对策略:

策略一:做大对特朗普获胜的押注,该策略赔率小但胜率较高。不管从目前民调来看,还是从提前投票形势来看,特朗普赢面仍在持续扩大,策略上可进一步做大对特朗普获胜的押注,围绕其政策效果下利好资产来进行布局,尤其是高弹性资产:美股板块,其产业政策利好的金融、传统能源、信息科技板块在大选结果落地前或仍有一定机会,同时其减税政策或将直接改善小企业的利润,罗素2000指数或亦将受益。需要注意的是近期美股三季报财报陆续发布, 或在个股层面产生部分扰动。

策略二:寻找短期基本面走势与“特朗普交易”存在时间差的资产。10年美债利率目前已接近4.3%点位,短期持续受“特朗普交易2.2”影响,仍有进一步上行的可能。但同时,复盘2023年以来美债与经济走势的关系,当长端美债利率位于4.0%点位以上时,金融条件通常再度收紧,短期内经济数据或再度出现走弱,市场再度加大对美联储降息的预期。而若特朗普最终当选,其在2025年1月底才上任,减税等政策效果则更需要一段时间。在短期内,基本面或更受美债利率的压制,从而出现经济数据的再度走弱,引发市场加大对美联储降息的预期,从而推动美债利率下行。综合来看,10年美债已进入配置区间,在4.1%以上点位可介入配置,短期内美债利率越涨越买。

风险提示:1)美国大选发生风险事件;2)美国经济下行风险超预期;3)国际地缘形势变化超预期;4)历史经验不代表未来。

01

最新选情:平均民调及摇摆州全翻红,“特朗普当选+共和党横扫国会”概率大幅提升,“特朗普交易”再起

1.1 最新选情:民调数据及博彩网站均倾向于“特朗普当选+共和党横扫国会”

受益于多重事件的助力,近期特朗普赢面持续扩大。一则,拜登政府在海伦娜飓风和米尔顿飓风的救灾效率引发民众不满。根据美联社报道,受《斯塔福法案》救灾流程的要求,联邦政府对本次受灾地区的支援较长时间耗费在流程上,以至于当9月29日飓风已部分消散时,拜登政府才开始陆续批准各州的“灾难状态”,释放联邦资金响应救灾。而海伦娜飓风主要袭击地区为北卡罗纳州,其为本次大选七大摇摆州之一,2020年大选时特朗普仅以1.3个百分点的优势拿下该州。本次大选中,受飓风救灾事件影响,特朗普与哈里斯在该州的支持率从9月21的特朗普领先0.1个百分点一度扩大至10月14日的1.4个百分点。二则,《拯救法案》虽立法失败,但引导了舆论转向“民主党未保护美国公民投票权”,也指出民主党存在通过非法移民等来做虚假投票的嫌疑。《拯救法案》要求“注册选民必须提供公民身份证明文件”,此为众议院院长、共和党人Johnson力推项目,原计划在10月1日前该法案绑定六个月短期联邦政府拨款法案一起通过,后续因受民主党反对,仅通过短期联邦政府拨款法案。对于特朗普方而言,《拯救法案》虽未通过,但也在一定程度上向选民表明“民主党未保护美国公民投票权”,再度引导舆论关注“民主党后续有可能做高虚假投票”。三则,年轻黑人、穆斯林裔选民出现较为明显的转右倾向。穆斯林裔选民方面,近期中东局势多点升级,在密西根州等关键州中,穆斯林裔选民较多且较为集中,其不满于拜登政府在巴以问题上的政策,该群体中大量意见领袖转右态度较为明显。黑人选民方面,根据美国全国有色人种协会民调数据,仅63%黑人表态将投票哈里斯,对比奥巴马时期黑人支持率达95%及拜登时期黑人支持率超80%,哈里斯在黑人选民中的支持率远低于历届民主党总统候选人,而50岁以下黑人选民中26%选民表态将投票特朗普,年轻黑人出现较为明显的右转。四则,近期哈里斯受FOX访谈表现不佳,在部分议题方面的回答与此前有所出入,再度暴露出政策主张不明晰的问题。

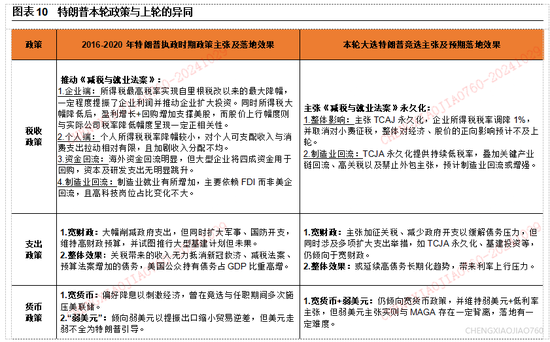

美东时间10月26日,平均民调已翻红,特朗普领先哈里斯0.1个百分点,同时10月4日起,博彩网站已提前转向押注特朗普获胜,而博彩网站作为大选高敏感性观测指标,亦影响大类资产走势。根据Real Clear Politics的平均民调数据,截至美东时间10月26日,哈里斯、特朗普的支持率分别为48.3%、48.4%,两者差距从10月4日的哈里斯领先2.2个百分点一路调整至26日的特朗普反超并领先0.1个百分点。同时,博彩网站从10月4日起转向押注特朗普获胜,目前押注特朗普获胜比例已超哈里斯29.5个百分点。考虑到全国民调数据存在一定的样本偏差和滞后性,博彩赔率亦被资本市场作为高敏感观测指标,一定程度上影响着大类资产走势。

同时,对于大选+国会双重选举下四种情形,博彩网站已倾向于押注“特朗普当选+共和党横扫国会”。10月初开始,博彩网站已从押注“哈里斯获胜+坡脚政府”转向押注“特朗普当选+共和党横扫国会”,截至10月26日,后者的押注比例已从10月初的29%提升至目前的46%,远超此前市场倾向的“哈里斯获胜+坡脚政府”情形的21%:

情景一:“特朗普当选+共和党横扫国会”(押注比例达46%)。该情形意味着特朗普获胜且共和党同时控制参众两院,与2016年特朗普当选时情形一致。在此情形下,特朗普更易于推进其政策主张,包括对内减税、对外加关税等。中长期来看,在其对内大规模减税、对外增加关税、宽财政、宽货币等政策顺利推动下,预期美国经济将得以提振,但同时通胀二次反弹至高位的风险也将加大。产业方面,特朗普支持私营部门主导创新,并助力增加石油等传统能源、扩大新房建设以对冲通胀,同时主张重振汽车与国防工业,助力加密货币、AI、航天等新兴产业发展,整体或将进一步巩固美国科技等相关行业的发展趋势与估值逻辑。地缘方面,奉行“美国至上”的特朗普或将重新评估并变革当前拜登政府的全球战略布局。

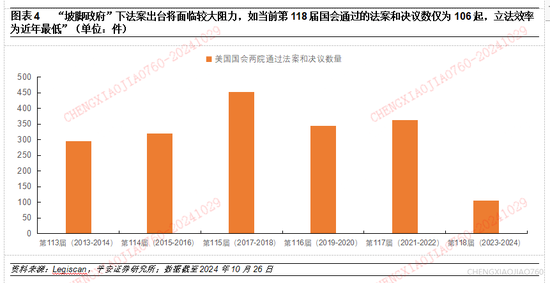

情景二:“哈里斯获胜+坡脚政府(共和党赢得参议院,民主党赢得众议院)” (押注比例达21%)。该情形意味着哈里斯获胜且共和党赢得参议院,民主党赢得众议院,与当前情形有所类似(民主党拜登任职+民主党把控参议院+共和党把控众议院)。众议院掌管费用支出,如军事、经济方面的支出,而相较于参议院,众议院行事更加偏激。若后续国会仍为“跛脚政府”,各项法案出台将受到较大阻碍。截至2024年10月25日,当前第118届国会通过的法案数仅为106起,立法效率为近年来最低。在“哈里斯获胜+坡脚政府”情形下,哈里斯落地其政策主张将面临较大困难,部分政策或将绕路通过行政手段推进,如2023年8月,拜登政府曾为绕开共和党阻击,通过行政命令方式制定了对华投资禁令,但此做法也引发对拜登政府政策合法性的质疑。

情景三:“特朗普获胜+坡脚政府(共和党赢得参议院,民主党赢得众议院)” (押注比例达15%)。该情形意味着特朗普获胜且共和党赢得参议院,民主党赢得众议院,亦为坡脚政府,特朗普将面临类似2018年时的政治僵局,当时其财政政策推进受阻,转而致力于通过行政手段推出贸易政策。

情景四:“哈里斯当选+民主党横扫国会” (押注比例达13%)。该情形意味着哈里斯获胜且民主党同时控制参众两院,不管从大选民调数据还是国会选举民调数据来看,目前该情形实现概率最低。在此情形下,哈里斯更多将承袭当前拜登政府留下的政治遗产,继续聚焦需求侧的进步主义经济学,包括对企业及富人阶层加税等。

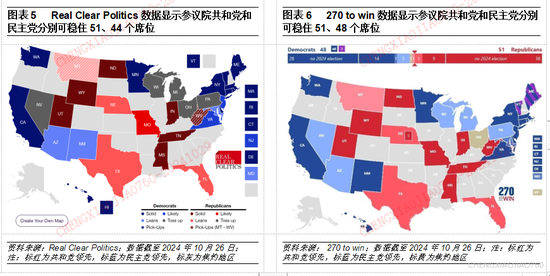

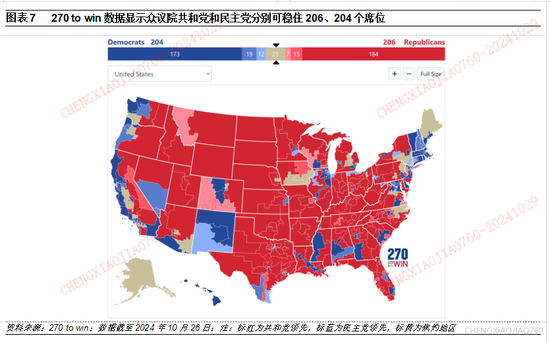

多项民调数据同样显示共和党横扫国会的概率占优,但领先优势并不明显。参议院方面,根据RealClearPolitics数据,截至10月26日,共和党或可稳住51个席位,民主党或可稳住44个席位,而剩下的5个席位较不确定(密歇根州、内华达州、俄亥俄州、宾夕法尼亚州、威斯康星州),民主党候选人与共和党候选人之间的民调差距均不足5%,选情比较焦灼。根据270 to win数据,截至10月26日,共和党或可稳住51个席位,民主党或可稳住48个席位,剩下俄亥俄州选情较为焦灼,暂无倾向性选情。众议院方面,根据270 to win数据,截至10月25日,共和党或可稳住206个席位,民主党或可稳住204个席位,剩下25个席位较为焦灼,其中共和党候选人、民主党候选人超过5个百分点的席位数分别为3和5,整体指向共和党领先优势并不显著。

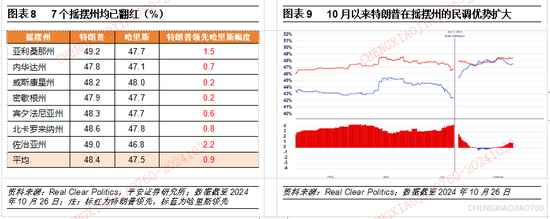

摇摆州方面, 10月以来特朗普在摇摆州的民调优势持续扩大,目前7个摇摆州均已翻红。据Real Clear Politics数据,10月以来特朗普在摇摆州的民调优势持续扩大,截至10月26日,特朗普在摇摆州的平均民调数据领先哈里斯0.9个百分点,且在7个摇摆州的民调数据均领先哈里斯,其中在亚利桑那州、佐治亚州领先哈里斯的幅度达1%及以上。

1.2 市场走势:“特朗普交易”再起,预期其政策“逆全球化”、“做高通胀”、“做多赤字”的效果下,美债利率、美元、黄金、比特币均上行,美股金融、传统能源板块领涨

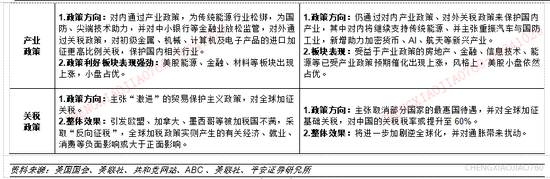

预期本轮若特朗普执政,“逆全球化”、“做高通胀”、“做多赤字”的政策效果或更强。我们在《 “特朗普交易”VS“哈里斯交易”,从经济政策解构各自交易趋势》报告中深度分析过,对比共和党最新党纲主张、近期特朗普对外演讲发言及过往特朗普执政效果,我们认为,本轮特朗普竞选中部分政策主张之间存在较大矛盾,部分主张的拉选票色彩更浓(如主张“抗通胀”VS 实际政策举措或“提高通胀”)。整体来看,如特朗普再度上台,其执政下“逆全球化”、“做多赤字”、“做高通胀”的效果或将更强。

特朗普赢面扩大下,近期市场再度开启“特朗普交易”,美债利率、美元、黄金、比特币均上行,美股金融、传统能源板块领涨。10月初以来随着特朗普支持率的持续攀升,市场开启“特朗普交易2.2版本”,其中美债利率陡峭化、美元指数、比特币的大幅升值被视为代表,同时黄金的走高除了部分受地缘风险加剧影响,亦在一定程度上反映“特朗普交易2.2”,美股则呈现特朗普政策下的结构性机会:

1) 美债利率更陡峭化:特朗普宽松货币政策的低利率倾向下,短期美债利率更易下行,而受赤字扩大+高通胀的影响,长端美债利率则更多可能将维持走高,从而使得美债利率更陡峭。截至10月27日,2年期、10年期美债利率月内已分别上行48.5bp、47.9bp,前者更受近期美国经济数据改善带来的降息预期降温的影响,反弹幅度更大。

2) 美元偏强运行:从金融学常理来看,特朗普MAGA主义与弱美元实则存在一定矛盾,且在其财政政策、货币政策双向宽松的政策倾向下,美国基本面有一定支撑,叠加通胀或再度推高、贸易战更倾向于支撑美元,美元或更多呈现偏强运行。“弱美元”更多为特朗普本人意愿,落地难度较大,正如其上一轮执政期间美元表现,当时美元走弱实则是“反特朗普交易”,因当时其承诺的减税、扩大基建、放松监管等政策推进迟缓,市场调整预期。因此,“特朗普交易”下美元更偏强运行。截至10月27日,美元指数月内已上行3.52%至104-105区间。

3) 黄金或再度走高:一则近期中东、朝韩、俄乌局势多点升级,避险情绪升温利好黄金;二则,“特朗普交易2.2”中,黄金作为其政策效果下高通胀的对冲,则出现走高的趋势。截至10月27日,本月月内Comex黄金月内已上行2.83%至2760.8美元/盎司,盘中一度再破历史新高,达2772.6美元/盎司。

4) 比特币再度突破新高:在今年7月底比特币大会上,特朗普曾表示如果再次当选,将完全支持加密发展,并致力于使美国成为“比特币超级大国”。受近期“特朗普交易2.2”的影响,比特币价格一度突破68000美元的历史高位。

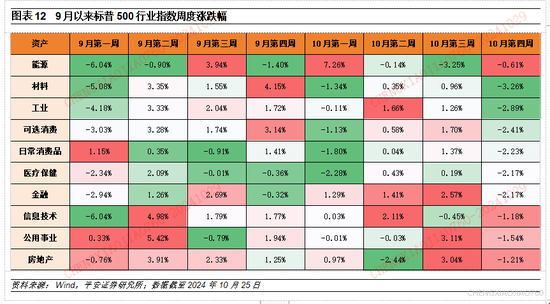

5) 美股金融、传统能源板块领涨:特朗普政策倾向于为传统能源行业松绑,为国防、尖端技术助力,并对中小银行等金融业放松监管,整体来看利好金融、信息科技、房地产、传统能源等板块。受特朗普政策利好的影响,截至10月27日,本月月内美股金融、能源板块领涨,分别上行2.75%、2.40%。

02

大选后续如何影响市场?关注提前投票的指引

2.1 提前投票:目前提前投票率远低于2020年,整体局面或不利于民主党

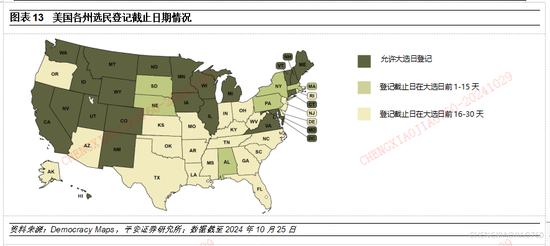

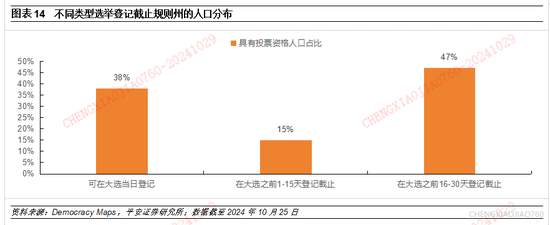

大选中增加选票的第一步就是增加有资格投票的人数,投票流程上,选民需提前登记后才可进行投票,选民登记截止日通常在大选日当天至提前1个月不等。11月5日美国将迎来大选日,在此之前选民需提前登记后才可进行投票,选民登记有3个基本条件:1)必须是美国公民;2)在大选日当天或之前必须满18岁;3)必须是选民登记所在州的居民。选民登记截止日通常在大选日当天至提前1个月不等,仅北达科他州不要求选民进行登记。据Democracy Maps数据,38%拥有投票资格的选举人居住在可在选举日进行登记的州,15%居住在登记截止日在大选日前1-15天的州,47%居住在登记截止日在大选日前16-30天的州。

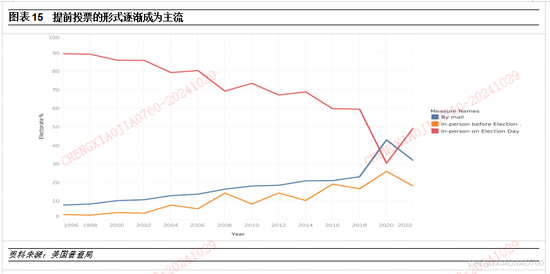

选民登记后,投票可分为大选日投票和提前投票,提前投票形式可分为提前亲自投票和邮寄投票两大类,提前投票的形式逐渐成为主流。除了在11月5日大选投票日外,选民可通过提前亲自投票和邮寄投票来进行提前投票:1)提前亲自投票(Early In-Person Voting)指选民可在选举日前亲自前往提前投票地点投票。美国大多数州提供提前亲自投票形式,仅阿拉巴马州、密西西比州和新罕布什尔州3个州不提供该形式。2)邮寄投票(Mail-in Voting),可分为全面邮寄投票(Universal Mail-in Voting)和缺席投票(Absentee Voting)。其中,全面邮寄投票指自动将选票邮寄给所有登记过的选民,让选民自行选择是否采用邮寄方式投票(也可以亲自去现场投票),加利福尼亚州、科罗拉多州、夏威夷州、内华达州、俄勒冈州、犹他州、佛蒙特州、华盛顿州和哥伦比亚特区采取全面邮寄投票形式;缺席投票是为无法在大选日前往投票站的选民准备的参与选举的方式,需要选民向选举机构提前申请。据美国普查局数据,2016年大选时在大选日投票人数占比为59.8%,2020年受疫情影响降至30.4%,在2022年中期选举时升至49.5%,但占比已低于一半,且自1996年以来整体呈下降趋势,显示大选中提前投票的形式越来越受青睐。

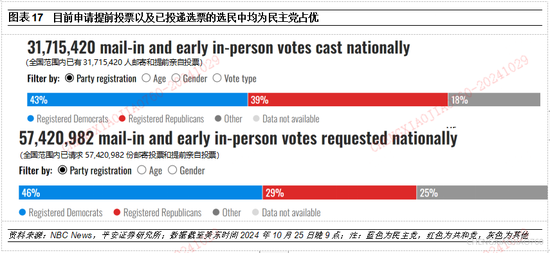

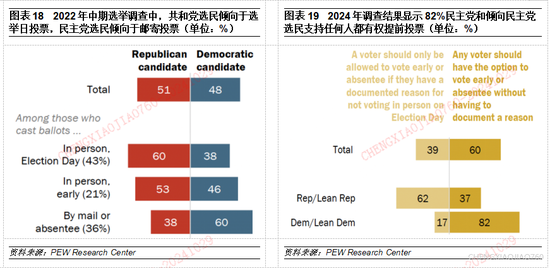

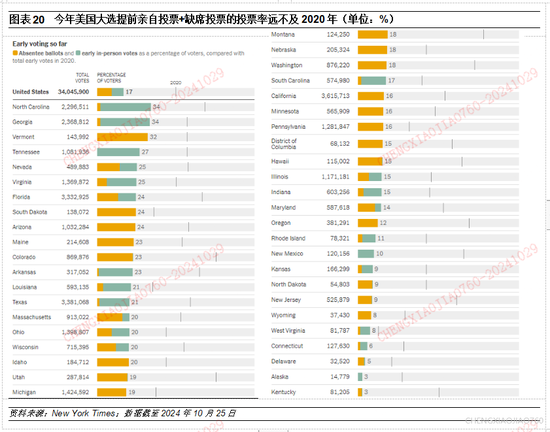

目前提前投票人数中民主党选民占比领先,但今年大选提前投票局势不同于往年,提前投票率较2020年大选出现明显下降,考虑到民主党选民通常倾向于提前投票,而共和党选民倾向于大选日投票,当前局面或不利于民主党。据NBC News数据,截至10月25日,从申请提前投票情况看,目前人数共计约5742万人,其中民主党占比为46%,共和党占比为29%,其他党派占比为25%。从已投递选票情况看,目前人数共计约3172万人,其中民主党占比为43%,共和党占比为39%,其他党派占比为18%。整体来看,民主党申请提前投票、已提前投票的选民人数占比均高于共和党,但该差异性更多是取决于两党选民的投票习惯与观念不同。据PEW Research Center研究,在2022年中期选举调查中,通过对7461名合格选民进行调查,发现民主党选民占邮寄投票选民的比重为60%,而共和党选民占选举日投票选民的比重为60%,两党选民在提前亲自投票选民中的占比较为接近,指向民主党倾向于提前投票,而共和党倾向于选举日投票。此外,PEW Research Center还在2024年5月进行了一次民意调查,结果显示82%的民主党及倾向民主党的选民认为任何人都有权提前投票,而62%的共和党及倾向共和党的选民认为提前投票只应适用于有书面理由无法在选举日亲自投票的人。但需注意的是,今年大选提前投票局势不同于往年,虽然民主党在提前投票人数中的占比领先,但今年整体提前投票率较2020年大选出现明显下降。据New York Times数据,截至10月25日,美国大选提前亲自投票+缺席投票的投票率在全国范围内仅为17%,各州内数据也远远不及2020年投票率,当前局面或不利于民主党。

2.2 摇摆州战局:共和党提前投票率远不及民主党,背后更多在于不同党派选民的投票习惯与观念,并非指向民主党获胜概率较高

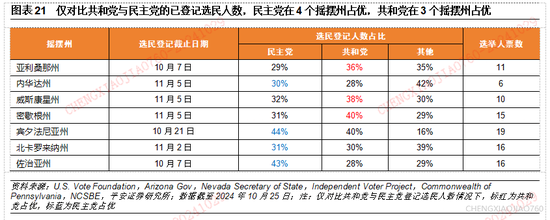

摇摆州提前投票方面,从目前已登记选民的党派情况来看,仅对比共和党与民主党,民主党在4个摇摆州占优,共和党在3个摇摆州占优。其中,民主党在内华达州、宾夕法尼亚州、北卡罗来纳州以及佐治亚州具有选民人数优势,共和党在亚利桑那州、威斯康星州以及密歇根州3个州具有选民人数优势。宾夕法尼亚州拥有19张选举人票,为摇摆州之最,从历史上看该州自1992年起便是蓝墙州,但在2016年被特朗普翻红,2020年拜登在此险胜,本次大选两党均十分重视宾夕法尼亚州这一顶级摇摆州。目前宾夕法尼亚州选民登记已截止,民主党(44%)在人数上比共和党(40%)略占优。此外还需注意的是,除共和党与民主党外,其他党派或无党派选民在摇摆州也占有一定比例。

从目前提前投票率看,假设民主党人投哈里斯、共和党人投特朗普,则目前民主党在4个摇摆州占优,共和党在3个摇摆州占优。根据NBS News数据,截至10月25日,民主党在密歇根州(MI)、宾夕法尼亚州(PA)、威斯康星州(WI)以及北卡罗来纳州(NC)的提前投票率领先共和党超10%,而共和党在内华达州(NV)、佐治亚州(GA)以及亚利桑那州(AZ)的提前投票率明显领先民主党。

综合来看,在摇摆州范围内,目前共和党的登记选民人数与民主党难分伯仲,共和党的提前投票率虽远不及民主党,但该差异背后更多在于不同党派选民的投票习惯与观念,并非指向民主党获胜概率较高。

03

市场展望:本轮“特朗普交易2.2”还有多少空间?策略上可如何应对?

3.1 大类资产:三次“特朗普交易”有何异同?

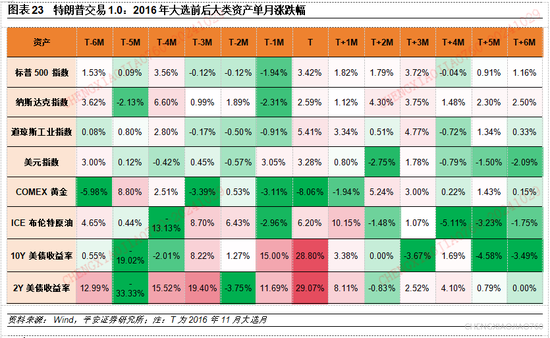

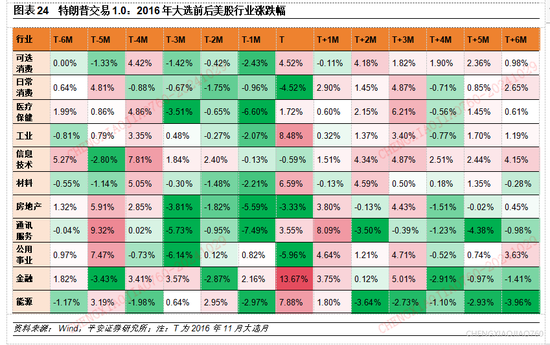

“特朗普交易1.0”(2016年11月), “经济持续复苏”+“美联储加息预期”+“特朗普交易”的多重影响下,呈现“美债利率+美元指数+美股+原油均上行、黄金跌”的格局。2016年上半年美国经济复苏趋缓,加息暂时推迟,美联储在3月释放鸽派信号,下半年经济持续恢复,最终全年仅在12月加息一次。同时, 2016年全球市场风险扰动事件频发,包括年初A股熔断、德意志银行违约以及6月英国脱欧等,资产震荡加剧。整体来看,2016年大选月,“经济持续复苏”+“美联储加息预期”+“特朗普交易”的多重影响下,呈现“美债利率+美元指数+美股+原油均上行、黄金跌”的格局:

1)美债:2年期、10年期美债利率均在大选月明显走陡,月内分别上行25bp和53bp,随后维持高位震荡。由于当时美国通胀处于上行阶段,位于加息周期,特朗普大幅减税政策、基建计划、对美联储决策的干预倾向均有提升通胀的风险,市场提高对加息的预期,推动美债利率快速走高。

2)美元:美元在大选月及次月上涨分别上涨3.28%和0.80%,后步入回落,早期更受加息预期上行的影响,美元有所支撑,后续特朗普弱美元政策预期对美元形成一定压制。

3)黄金:黄金当时主要受美元与美债利率的上行冲击,出现大幅下行,大选月跌幅达8%,次月继续下跌2%,随后伴随美元的下行与美债利率的震荡,金价出现小幅回升。

4)美股:大选月美股出现反弹,并实现后续3个月连续上涨,或在于大选结果落地下风险解除。板块方面,受益于特朗普放松金融监管、发展传统能源与基建等产业政策催化,金融、工业、能源、材料等相关板块在大选月出现大幅上涨。

5)原油:大选当月和次月油价出现明显上涨,分别上行6%和10%,当时更多是受市场预期OPEC、俄罗斯等将减产的影响,在大选月底OPEC宣布达成减产协议,次月OPEC和俄罗斯等11个产油国达成全球石油减产协议,进一步提振市场信心,支撑油价上行。而“特朗普交易” 更倾向于对油价的抑制大于提振,一方面,其督促大力开采原油,通过加大原油供应量等来压低油价,进一步降低国内通胀,另一方面其减税政策、基建计划等则间接提振原油需求,整体来看,其政策促进油气产量提升的效果更为直接,刺激需求则更为间接,根据wind数据,复盘2016-2020年其执政效果,美国原油产量提升较为明显,年复合增长率达7.5%,高于拜登执政时期(2020年-2023年)的5.5%。

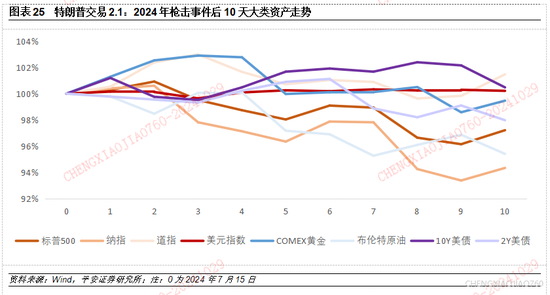

“特朗普交易2.1”(2024年7月), “降息交易”+“特朗普交易”+“二季度财报扰动”三重主线影响下,大类资产出现较为快速轮动,呈现“美股跌、美债利率跌、美元跌、黄金涨、原油跌”的格局。2024年6月中旬起,美国经济数据出现扎堆走弱(5月CPI、ISM 制造业 PMI、零售销售数据等),指向美国经济或进一步降温,促使市场降息预期再度抬头,降息交易再度升温。同时,美股二季度财报持续发布,TMT板块二季度盈利增速出现放缓,受此影响,纳指明显回调。而7月中旬,美国大选发生突发枪击事件,随后特朗普支持率急速上升,市场开启“特朗普交易2.1”版本。“降息交易”+“特朗普交易”+“二季度财报扰动”三重主线影响下,大类资产出现较为快速轮动:

1)美股:美股更受降息交易影响,出现较大幅度回调,此前抱团的资金出现分化流散,表现为大型科技股领跌,小盘股则初期表现亮眼,罗素2000自7月10日起连续5个交易日涨幅达11.5%,而后亦转为震荡回调;

2)美债:亦更受降息交易升温的影响,10年美债在7月月内下行38bps至4.0%;

3)美元:受降息交易+特朗普采访时表态将实施弱美元政策的双重利空影响,美元在7月月内下行超1.7%至104;

4)黄金:作为三重主线的共同利好,出现明显上行,盘中一度突破此前新高的2488美元/盎司;

5)原油:更受特朗普交易影响而提前转跌,因其反对ESG并提倡上台后加大对原油的开采以降低油价来降低通胀,市场预期其上台后原油供应或进一步释放,利空油价, ICE布油在7月月内下跌4.1%至81-82美元/桶。

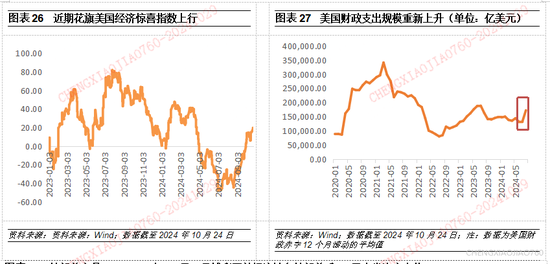

“特朗普交易2.2”(当前),依然受美国经济数据改善、全球地缘风险加剧、特朗普获胜概率提升的多重影响,呈现“美股涨、美债利率涨、美元涨、黄金涨、原油跌、比特币涨”的格局。一则,近期美国经济数据出现改善。10月以来公布的9月非农、CPI、零售销售、周度失业金领取规模等数据均强于市场预期,同时美国花旗惊喜指数持续上行,推动市场衰退预期消散,受此影响,长端美债利率、美元出现快速回升。而美国经济数据改善背后的一大原因在于近期美国财政再次重新发力,财政赤字再度往上走,财政支出力度为近一年以来最高。近期财政重新扩张或更多在于大选,民主党近期明显处于劣势, 作为财政部长的民主党员耶伦计划通过改善经济数据来助力哈里斯,但目前来看助力效果并不理想。二则,如前述,10月初民调和博彩网站转向特朗普后,市场再度开启“特朗普交易”。三则,朝韩、中东、俄乌局势多点升级,避险情绪有所提升。整体来看,10月以来的美元指数、美债利率、比特币上行更多体现特朗普交易,同时黄金上涨以及美股在金融、传统能源板块的上涨均与7月“特朗普交易2.1”一致。

3.2 策略应对:本轮“特朗普交易2.2”还有多少空间?如何应对?

本轮“特朗普交易2.2”还有多少空间?对比2016年大选特朗普在最后时刻险胜,大类资产才有所反应。本轮大选随着民调和博彩市场押注的反转,市场已提前抢跑“特朗普交易”,且幅度不小。考虑到短期特朗普领先优势仍在不断扩大,“特朗普交易2.2”在大选落地前仍有一定空间。但鉴于本轮交易已大幅抢跑,或意味着如特朗普最终当选,则在大选结果落地时,押注“特朗普交易”的投资者有可能进行大规模平仓,获利了结。因此,针对不同资产情况,我们建议以下两种应对策略:

策略一:做大对特朗普获胜的押注,该策略赔率小但胜率较高。不管从目前民调来看,还是从提前投票形势来看,特朗普赢面仍在持续扩大,策略上可进一步做大对特朗普获胜的押注,围绕其政策效果下利好资产来进行布局,尤其是高弹性资产:美股板块,其产业政策利好的金融、传统能源、信息科技板块在大选结果落地前或仍有一定机会,同时其减税政策或将直接改善小企业的利润,罗素2000指数或亦将受益。需要注意的是近期美股三季报财报陆续发布, 或在个股层面产生部分扰动。

策略二:寻找短期基本面走势与“特朗普交易”存在时间差的资产。10年美债利率目前已接近4.3%点位,短期持续受“特朗普交易2.2”影响,仍有进一步上行的可能。但同时,复盘2023年以来美债与经济走势的关系,当长端美债利率位于4.0%点位以上时,金融条件通常再度收紧,短期内经济数据或再度出现走弱,市场再度加大对美联储降息的预期。而若特朗普最终当选,其在2025年1月底才上任,减税等政策效果则更需要一段时间。在短期内,基本面或更受美债利率的压制,从而出现经济数据的再度走弱,引发市场加大对美联储降息的预期,从而推动美债利率下行。综合来看,10年美债已进入配置区间,在4.1%以上点位可介入配置,短期内美债利率越涨越买。

04

风险提示

1)美国大选发生风险事件。距离美国大选选举日仍有一定时间,两党博弈激烈下,大选或突发风险性事件,对选情走势造成一定影响;

2)美国经济下行风险超预期。美国未来经济走弱的节奏具有不确定性,将对大类资产价格走势形成影响;

3)国际地缘形势变化超预期。地缘政治局势变化将对市场交易情绪等造成较大影响;

4)历史经验不代表未来。过往历史资产价格由当时宏观环境、市场交易行为等多重因素决定,历史不会简单地重复,因此过往资产价格走势仅供参考。

标签: 股票中所说的杠杆是什么意思 1万块100倍杠杆 炒股杠杆平台找加杠网